被第一大客户“背刺”离奇商战之外思看科技挑战重重

添加时间:2025-04-08 23:03:07

在资本市场的聚光灯下,思看科技凭借科创板“3D扫描第一股”的光环备受瞩目。然而,看似光鲜的上市之路背后,却暗藏技术护城河薄弱、股权结构失衡、募资合理性存疑等多重风险。

随着市场竞争加剧和技术迭代快速,思看科技增长背后的隐忧也逐渐暴露:营收增速腰斩、净利增长疲软、大客户反噬成对手、经销商模式暗雷重重。这家曾被视为国产高端装备制造的标杆企业,正面临一场价值重估的考验。

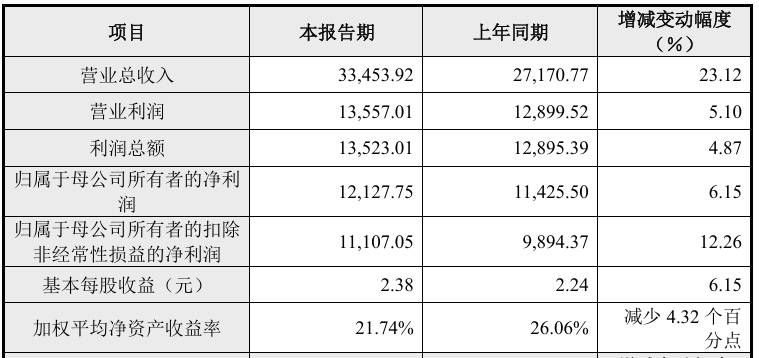

高增长神线D扫描第一股”,球友会登录思看科技于今年1月15日正式在上交所科创板挂牌上市。而其最近4年的财务数据,却是一条从“狂飙”到“失速”的抛物线年业绩快报显示,实现营业收入3.35亿元,同比增长23.12%;归母净利润1.21亿元,同比增长6.15%。

拉长时间线来看,虽然思看科技的营业收入和净利润呈现出一定的增长态势,但增速却断崖式下跌。2021年,公司实现营收1.61亿元,同比增长达76.05%;2022年的营收为2.06亿元,增速骤降至27.92%;2023年的营收为2.72亿元,增速小幅反弹至31.88%,但2024年的营收增速进一步降至23.12%。

同时,思看科技的净利润增长疲态尽显。2021年至2023年,公司归母净利润分别为0.68亿元、0.78亿元和1.14亿元,同比增速分别为121.08%、14.94%和47.17%,但2024年的净利润仅同比增长6.15%,增长动力已严重不足。

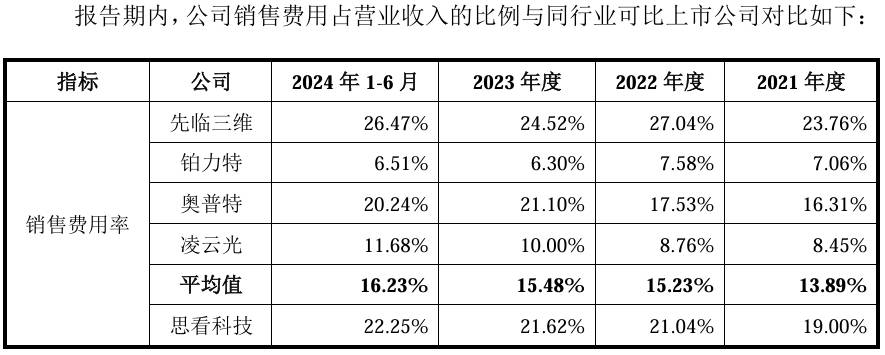

其次,销售费用高企。思看科技的销售费用占比相对较高,2021年至2024年上半年分别为3060.81万元、4334.52万元、5873.68万元、3342.57万元,占营业收入比例为19%、21.04%、21.62%、22.25%。过高的销售费用虽有助于市场拓展和客户开发,但也侵蚀了公司的利润空间。

再者,市场竞争加剧且需求疲软。随着三维视觉数字化行业的迅猛发展,越来越多的企业涌入该领域,市场竞争愈发激烈。思看科技主要面向工业级市场,但下游制造业投资放缓导致需求萎缩,即便三维扫描行业处于成长期,但目前的市场容量仍有限。

此外,思看科技的财务数据还夹杂着一些“虚胖的繁荣”。一方面,虽然思看科技毛利率长期维持在70%以上,远超行业均值,但这一“高光”指标背后却暗藏危机。2021年至2024年上半年,思看科技的毛利率分别高达76.42%、76.09%、77.87%、75.43%,而行业均值仅为50%左右。不过,高毛利率源于产品高定价,而一旦市场竞争加剧,公司为了保持市场份额,可能会被迫降低产品价格,这将导致毛利率大幅下滑,进而影响盈利能力。实际上,蔡司高慕自研产品推出后,市场已出现低价竞争迹象。

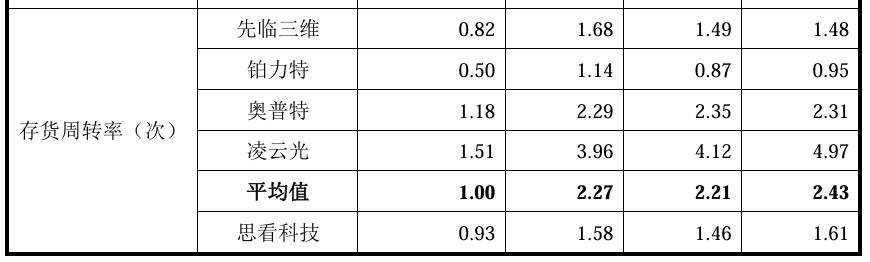

另一方面,从周转率来看,思看科技招股书显示,2021年至2024年上半年,存货周转率分别为1.61次、1.46次、1.58次、0.93次,均低于行业均值;同时总资产周转率持续下降,2021年至2023年分别为1.07、0.64、0.53。这意味着,公司可能在生产、销售等环节存在一定的问题,导致资产无法高效转化为收益,影响了整体运营效率和盈利能力。

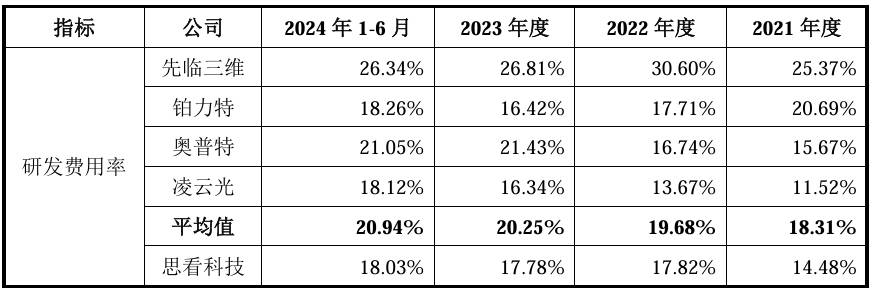

不过,看似光鲜的背后却隐藏着技术自主性的危机。从研发投入来看,2021年至2024年上半年,思看科技的研发费用分别为2331.77万元、3672.15万元、4830.08万元、2708.25万元,占营收比重分别为14.48%、17.82%、17.78%、18.03%,明显低于同行业可比公司平均约20%的研发费用率。较低的研发投入,表明公司在技术创新和产品升级方面可能受到限制,难以维持长期的技术领先地位和产品竞争力。

在核心部件方面,思看科技的产品高度依赖外购。工业相机、光学镜头、移动工作站和通用3D分析对比软件等核心部件均来自外部供应商,如富士胶片、海康威视等。虽然公司强调,通过自主研发掌握了核心算法和系统集成能力,但这种“组装式创新”模式仍可能导致成本控制困难,并且供应链稳定性上也存在风险,一旦供应商出现问题,将直接影响生产和销售。

这种研发投入不足与核心部件依赖的状况,使得思看科技的技术护城河逐渐变窄。在激烈的市场竞争中,技术创新是企业保持竞争力的关键。思看科技若不能加大研发投入,提升核心部件的自主研发能力,未来可能会在技术上落后于竞争对手,进而影响其市场份额和盈利能力。

招股书显示,2021年至2022年,蔡司高慕为思看科技的第一大客户,对其销售收入分别为1301.28万元、1542.33万元,但2023年至2024年上半年的销售收入已锐减至55.99万元、0元。更讽刺的是,2023年及2024年上半年,蔡司高慕是思看科技的第五、第三大供应商,对其采购金额分别为309.45万元、177.1万元,形成“技术输出-采购依赖”的诡异闭环。

不过,思看科技下游需求的天花板也逐渐显现。其产品主要应用于汽车制造、工程机械等工业领域,这些领域的需求受经济周期影响较大。更严峻的是,三维扫描技术在工业领域的渗透率已趋近饱和,而消费级市场因技术门槛低、竞争激烈难以打开,增长空间也已有限。

思看科技的渠道体系,可能也正成为新的风险点。公司采取“经销为主,直销为辅”的销售模式,经销商收入占比逐年攀升,2023年经销商收入占比达到81.4%,直销模式的收入占比仅为18.6%,呈下降趋势。

然而,庞大的经销商数量也为公司带来了诸多问题。一方面,中介机构核查难度较大,2021年至2023年,在交易金额函证中未取得回函经销商收入共计4342.73万元,这可能影响公司财务数据的真实性和准确性。另一方面,公司部分收入还来自于居间商,居间商与经销商还存在重合,且存在居间服务费与对应收入不成正比的情况,进一步增加了公司销售模式的复杂性和风险性。

思看科技在上市前经历了两轮融资,吸引了大量机构投资者,导致股权比较分散。截至发行前,公司共有21名股东,其中4名自然人股东及王涌,三位创始人王江峰、陈尚俭、郑俊持股比例均不足25%,共同为公司实际控制人,其他均为机构投资者。但除3名创始人及3家员工持股平台外,其他各投资方持股占比均不足4%。可以看出,在上市之前,包括浙江如山、深圳达晨、中信证券投资等十余家机构存在“突击入股”的情况。

思看科技的募资计划上演了“先画饼后缩水”的戏码,暴露出公司在未来资金需求预测和战略布局上的不清晰。在最初申报的8.51亿元募资中,3.43亿元用于研发中心及总部大楼建设,2亿元用于补充流动资金,1.11亿元投向营销网络。但在监管压力下,公司将募资总额缩减至5.69亿元,删除总部大楼和营销网络建设项目,并将补流资金砍至8720万元。这种“割肉式”调整暴露出原募资计划的不合理性。

实际上,思看科技在募资合理性上存在双重矛盾。其一,募投项目必要性存疑,公司早在2022年已斥资5800万元购置7处商业房产,却仍计划募资3.43亿元建设总部大楼,被监管质疑“变相涉足房地产”。其二,资金管理逻辑矛盾,公司2020年至2023年累计分红5830万元,2023年末公司货币资金余额达2.88亿元,却仍募资补流,被指“左手分红买房,右手向市场要钱”。

资本市场需要的是透明、合规、有发展潜力的上市企业。思看科技的IPO之路,看似是“3D扫描第一股”的资本盛宴,实则暴露出科技含金量不足、增长逻辑脆弱、球友会登录内控漏洞频出的深层危机。当高增长神话不再,在研发投入吝啬、客户流失、渠道失控、资本套利者退场及行业竞争白热化等风险交织下,其科创光环褪色,资本故事将如何续写?(图源:思看科技官网及招股书)